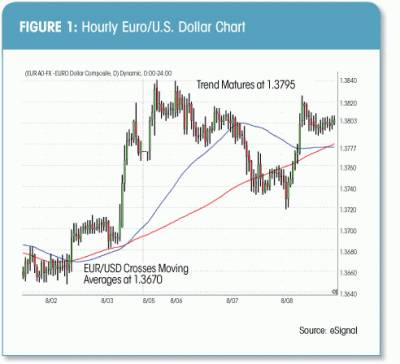

Трейдерам, которые опираются только на технический анализ, работать еще проще, так как 24-часовая специфика работы на валютном рынке помогает улучшить точность. По определению изучение технического анализа это изучение прошлых движений цены и использование этой информации для прогнозирования будущих ценовых движений. Поскольку на форексе мы работает круглосуточно, мы получаем большую выборку данных , таким образом графическая информация является более надежной. Известно, что многие валютные трейдеры опираются в своей работе только на технический анализ. К какому типу принадлежите вы? Вне зависимости от того, на каком рынке вы любите торговать – на фондовом, фьючерсном или валютном, вы обычно принадлежите к одному из двух типов трейдеру. Есть те, кто торгует на тренде и те, кто торгует в диапазонах. Тренд-трейдеры открывают позиции в направлении трендового движения актива, тогда как трейдеры, торгующие в диапазоне стараются работать с доньями и вершинами. Обе тактики могут оказаться успешными, однако тренд-трендинг как правило более популярен среди игроков валютного рынка, в частности среди профессиональных трейдеров и хедж-фондов. Главная причина заключается в том, что тренды на валютном рынке могут продолжаться в течение не только недель, но даже месяцев или лет. Когда вы торгуете валютами, на самом деле вы торгуете прогнозом на экономику той или иной страны, который нечасто меняется, особенно если речь идет о длительном периоде времени. Если дела в экономике идут хорошо, то замедление темпов роста идет постепенно, всегда достаточно опережающих признаков этого процесса, что почти исключает неожиданные факторы риска. Поэтому весьма трудно и часто нереально выбрать донья и вершины для того или иного графика. Хороший пример это валютная пара новозеландский доллар/доллар США, которая шла с понижением в течение четырех лет с 1997 по 2000 год, затем в течение трех лет наблюдалось ралли почти без значимых откатов с 2002 по 2005 год. Летом 2006 года ралли началось вновь и длилось в течение года до лета 2007 года. Движения были столь мощные и долгосрочные, что те, кто пробовал найти вершину или дно могли потерять большие деньги. Теория гласит, что торговля по тренду является очень легко. Достаточно открыть позицию при пробое вверх и наблюдать как ваша прибыль растет, либо сделать тоже самое при пробое вниз. На практике однако, это намного сложнее, поскольку тренды кажутся ясными только в ретроспективе. В реальности же, когда тренд наблюдается в течение недель или месяцев в любой момент относительная вероятность продолжения тренда и его истощения составляет 50:50. Таким образом, трейдерам очень важно иметь инструменты, которые помогут определить начало и признаки окончания тренда. Существуют тысячи способов сделать это, однако есть тактика которая очень хорошо работает на валютном рынке. Определение тренда. Я фанатка средних скользящих, поэтому во многих моих торговых стратегиях используется этот популярный индикатор. По определению среднее скользящее это средние значение цены актива за определенный период. Чтобы вычислить значение 10-дневной простой средней скользящей, вам необходимо суммировать цены закрытия за последние 10 торговых дней и разделить результат на 10. Средние скользящие часто используются для определения уровней поддержки и сопротивления, также как краткосрочных и долгосрочных трендов на графиках. Мои любимые МА это 50 и 100-дневные или часовые простые средние скользящие (SMA), поскольку они покрывают достаточно большие периоды времени, чтобы иметь статистическую значимость. С другой стороны эти периоды достаточно короткие, чтобы обеспечить своевременный сигнал изменения тренда. Если вы хотите отрыть длинную позицию и поучаствовать в восходящем тренде, то вам необходимо дождаться момента, когда цена пересечет вверх 50 и 100-часовыую или дневную SMA. Когда это произойдет, можно говорить о том, что текущее движение является достаточно сильным, чтобы пробить средний уровень за последние 50 и 100 периодов. Пока цена находится выше этих МА, то можно говорить о том, что тренд является восходящим. С другой стороны, если цена ниже МА с периодом 50 и 100, то тогда тренд является медвежьим, мы можем удерживать короткую позицию, пока цена не пробила вверх 50 SMA. Сетап в действии. Давайте посмотрим на простой пример сетапа на часовом графике пары EUR/USD. 2 августа евро пересек вверх обе МА на уровне 1.367. Это засвидетельствовало начало нового восходящего тренда. Валютная пара оставалась выше обоих SMA до 7 августа, времени когда цена находилась примерно на уровне 1.3795. Если бы вы открыли позицию 2 августа и оставляли ее открытой до 7 августа, то вы заработали бы 125 пипсов прибыли. Также вскоре после открытия длинной позиции на графике был дан ложный нисходящий сигнал. Если бы у вас был действенный второй фильтр, то возможно вы могли бы избежать этой сделки (об этом фильтре мы поговорим ниже).

Рисунок 1.

Меняем временные диапазоны.

Давайте посмотрим теперь на дневные графики, где пробои МА с периодом 50 и 100 встречаются намного реже. Однако в данных случаях движения могут быть намного большими. Хороший пример дает на график пары AUD/USD на рисунке 2. 12 марта пара пробила вверх 50 и 100-дневные SMA (в этот момент цена составляла примерно 0.783). В течение следующих двух месяцев пара продолжала торговаться выше 50-дневной SMA, только 21 мая она была снова пробита вниз. В этот момент цена составляла 0.8195. Для того, кто открыл бы позицию по сигналу в марте и закрыл ее по сигналу в мае, прибыль составила бы 365 пипсов.

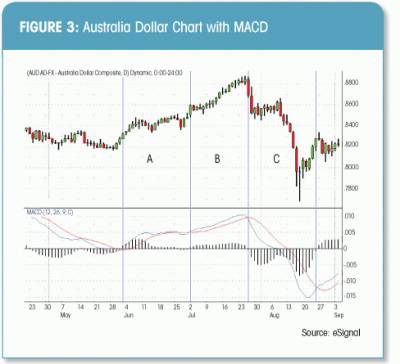

Рисунок 2. Правда затем движение продолжилось, так как медвежий сигнал оказался ложным, однако 365 пипсов это тоже весьма хорошая прибыль, тогда как агрессивные игроки вполне могли бы вновь открыть длинную позицию. Определяем моментум. Торговля по средним скользящим, однако, очень часто ведет к генерации ложных сигналов, как мы это видели на предыдущих примерах. Чтобы избежать этих ложных сигналов, я люблю использовать осциллятор МАКД. Это осциллятор моментума, который помогает определить, в какой стадии находится тренд: либо он недавно начался, либо уже находится в стадии истощения. Более специфично, МАКД рассчитывает разницу между краткосрочной и долгосрочной средними скользящими. Также создается гистограмма, которая отражает разницу между МАКД и даже короткой средней скользящей. На рисунке 3 приведен традиционный пример использования МАКД. Мы покупаем, когда гистограмма переходит с негативного уровня на позитивный (либо при пересечении линий вверх), и продаем, когда гистограмма переходит с негативного уровня на позитивный (или когда линии пересекаются вниз). В квадрате А гистограмма пересекла нулевой уровень вверх, это дало нам сигнал на покупку приблизительно по цене 0.83. До окончания ралли около 0.845 гистограмма оставалась на положительной территории. В квадрате В МАКД вновь пересекла нулевую линию вверх около 0.86, однако вскоре откатилась на негативную территорию, когда AUD/USD торговался около 0.885. В квадрате С сгененирован сигнал на продажу, который длился с 0.885 до 0.82.

Рисунок 3. Есть еще один способ торговли по МАКД – это ловля дивергенций между ценой и осциллятором. Например, если цена формирует новый максимум, а осциллятор нет, это может быть свидетельством того, что трендовое движение подходит к концу. Хотя некоторые трейдеры используют исключительно МАКД, торговля по гистограмме также часто дает ложные сигналы. Комбинируем индикаторы. По этой причине я комбинирую средние скользящие и МАКД вместе для создания действенной торговой стратегии. Средние скользящие с периодом 50 и 100 часовые или дневные позволяют определить возникновение нового тренда, также как и его направление, тогда как МАКД фильтрует последующие ложные движения. Если МАКД дает сигнал, когда цена пересекает вверх МА, то это усиливает сигнал на покупку. Вот простые правила, которые позволят вам поймать тренд: 1. Ждем пока цена пересечет вверх 50 SMA и 100 SMA. Пробой средних скользящих свидетельствует о возникновение нового тренда. 2. Вход осуществляем только тогда, когда цена прошла от пробоя ближайшей SMA 10 пипосв или более и когда МАКД пересекла нулевую линию в диапазоне 5 баров от точки входа. Это правило фильтрует ложные пробои и усыхающие тренды. Более консервативные игроки могут также подождать полного закрытия свечи над обоими МА. 3. Размещаем первый стоп на максимуме или минимуме в диапазоне 5 баров от точки входа. Это факультативное правило. Вы можете использовать собственную тактику управления стопами. Мое правило заключается в том, чтобы использовать в качестве стопа максимум предыдущих пяти баров для короткой сделки и минимум предыдущих 5 баров для длинной сделки. 4. Закрываем позицию, когда цена пробивает в противоположном направлении 50 SMA на 10 пипсов. Это правило позволит трейдеру как можно дольше удерживаться в тренде, фиксируя прибыль. Правило 10 пипсов также направлено на то, чтобы избежать ложных пробоев тренда. Теперь посмотрим как в это действует на практике. На рисунке 4 приведет график USD/CAD. 21 марта цена пересекла вниз SMA с периодом 100 (красная линия). В этот момент цена составляла 1.1612. Заключаем сделку. Сначала проверяем перешла ли МАКД на отрицательную территорию в диапазоне 5 баров от потенциальной точки входа (это произошло за день до того как МА сгененировала сигнал). Затем ждем, когда пробой составит 10 пипсов. Когда это происходит, открываем короткую позицию по цене 1.16 и размещаем стоп на максимуме в диапазоне 5 баров на 1.1788. Удерживаем позицию пока USD/CAD не пересечет обратно одну из МА, На этот раз таковой оказался 50 SMA. Это произошло 27 июля, когда пара торговалась по цене 1.0626. Таким образом, мы заработали 974 пипса за 4 месяца, соотношение риска к прибыли составило 5 к 1. За этот период вы заключили всего одну сделку, но прибыли могли бы быть более значительными для краткосрочных трейдеров, которые совершают несколько сделок в неделю.

Проанализировав рисунок 4, вы также сможете понять, почему я не использую МАКД в качестве торгового сигнала, хотя его также можно применят для идентификации нового тренда. МАКД развернулась с отрицательного уровня на положительный 9 мая, когда USD/CAD торговалась приблизительно по цене 1.105. Если бы вы закрыли сделку в этот момент, то недополучили бы 400 пипсов прибыли. Как видим, на валютных рынках наблюдается ощутимые тренды, они могут длиться месяцами. Однако только на первый взгляд кажется, что поймать тренд легко. На самом деле очень важно иметь надежные детали для идентификации новых трендов. Использование комбинаций средних скользящих и МАКД дает нам простой и точный способ для ловли тренда. © Kathy Lien

© Перевод: www.kroufr.ru

|